住宅購入時に親からいくらまでもらえるか?

まずはじめに、幸いにも親からの援助がもらえるって方は感謝しないといけません!ありがたいことです。 でも感謝だけでなく、うっかりもらい過ぎて余計な贈与税を払うことが無いようにしたいものです。

自分の親からもらう場合はまだしも、配偶者の親からもらう場合、なおさらきちんとした知識を持って対処しご迷惑をかけないようにするのがもらう立場のマナーではないでしょうか?

そんなあなたに、暦年贈与と住宅資金贈与の非課税枠についてご紹介いたします。

内容は国税庁”住宅取得等資金の贈与を受けたとき”を元に作成しております。

贈与税と暦年贈与について

贈与税は1年間の範囲

普通の贈与税は暦年課税といって、1月1日から12月31日までの1年間に110万円を超える財産の贈与を受けた場合に、もらった人が翌年の2月1日~3月15日の間に税務署に贈与税の申告をし、納税するルールです。

暦年贈与とは110万円までなら毎年非課税で申告も不要となる制度で贈与税の計算時には基礎控除として扱われます

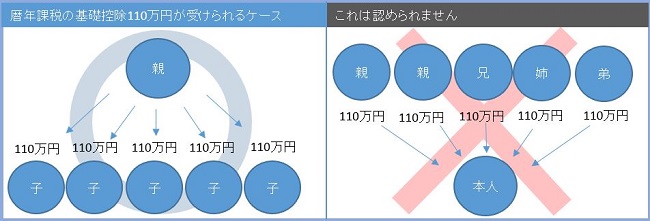

基礎控除(110万円)は贈与を受ける人ごとに認められます。贈与をする親が4人の子供に毎年110万円ずつ10年間贈与し続けると合計4,400万円の財産を無税で贈与することができます。

注意しないといけないのが贈与をもらう側は110万円が限度です、親兄弟5人から550万円もらっても非課税とはなりません。

毎年110万円ずつ暦年贈与をもらう場合の注意点

継続的に毎年贈与をもらっていると、最初からまとまった金額を贈与するつもりだったとみなされ、税務署から贈与税と指摘される場合があります。例えば10年間110万円ずつ合計1,100万円もらった場合それが最初から1,100万円の贈与とみなされると(1,100万円-110万円)× 40%-125万円=271万円の贈与税が課せられます。贈与税とみなされないようにするために、贈与契約書を用意しておくかあえて110万円の贈与を受けた申告を毎年しておくという方法を取っておくと良いでしょう。

贈与税の申告などは国税庁のホームページ をご参考にされてください。

住宅資金贈与の非課税枠

住宅資金贈与の非課税枠とは?

住宅取得資金贈与の非課税枠とは、購入や新築など住宅を取得する目的で親などから資金を贈与された場合に、一定の要件を満たしたものについて限度額までの贈与額を非課税にできるという特例制度です。

非課税枠特例の対象となれる人は?

この特例を受けることが出来る人は以下の条件をすべて満たす必要があります。

・贈与を受けた時に贈与者の直系卑属(子や孫など)であること。

・贈与を受けた年の1月1日において、20歳以上であること。

・贈与を受けた年の合計所得額が2,000万円以下であること。 「俺は対象外」と言ってみたい。。。。

・過去に「住宅取得等資金の非課税」の適用を受けたことがないこと。

・配偶者や親族などの一定の特別の関係がある人から取得をした住宅ではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと。

・贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を使って購入、新築等をしその住宅に居住すること。

直系尊属の範囲

直系尊属とは父母・祖父母など自分より前の世代で、直通する系統の親族のことです。 また、養父母も含まれます。ゆえに配偶者の父母(又は祖父母)は直系尊属には該当しませんが、養子縁組をしている場合は直系尊属に該当します。対して直系卑属とは親から見て子どもの事を指します。

非課税枠特例の対象となる建物は?

特例を受けられる住宅は以下の条件が必要です。

・日本国内にあるもので登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が50㎡以上240㎡以下。

以下のいずれかに該当すること。

①建築後使用されたことのない住宅(新築、または中古未入居)

②建築後使用されたことのある住宅用の家屋で、取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたもの。

③建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準に適合するものであることにつき、一定の書類により証明されたもの

④上記①~③のいずれにも該当しない中古住宅で、住宅用の家屋の耐震改修をおこない、耐震基準適合証明がされたもの。

「省エネ等住宅」とは?

「省エネ等住宅」とは省エネ等基準(断熱等性能等級4若しくは一次エネルギー消費量等級4以上であること、耐震等級2以上若しくは免震建築物であること又は高齢者等配慮対策等級3以上であること)に適合する住宅用の家屋であることにつき、一定の書類により証明されたものをいいます。

増改築等の場合も受けられる

増改築の要件は以下の条件をすべて満たすことが必要です

・増改築等後の床面積が50㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

・増改築等工事が、自己が所有し、かつ居住している家屋に対して行われたもので、「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」などの書類により証明されたものであること。

・増改築等に係る工事に要した費用の額が100万円以上であること。

詳しくは国税庁のホームページをご覧下さい

いくらまでもらえるの?

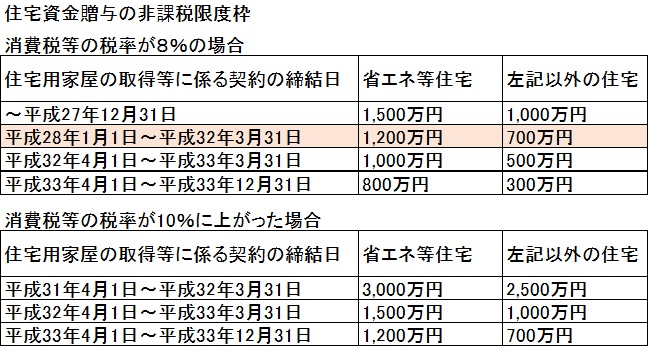

例えば今年、省エネ住宅の購入をするとして親からもらえる金額は、住宅資金贈与の非課税枠特例で1,200万円+暦年贈与、基礎控除の110万円=合計1,310万円までが、あなたがあなたの親から非課税でもらえる限度額です。

消費税と非課税枠、待ったほうがいいの?

上記のように現在の消費税8%の状況では省エネ住宅で上限1,200万円まで非課税ですが、消費税が10%に上がった場合は非課税枠は3,000万円まで拡大されます。非課税枠が大きくなるというメリットはありますが、それを待つかどうかは受けられる贈与の額やご家族の状況で判断しましょう。贈与税額のメリットだけで判断して待った結果、お子さんの成長などご家族のライフステージのちょうどいいタイミングを逃すことの無いようにしましょう。

配偶者の親から住宅取得等資金の贈与を受けた場合も、非課税特例の適用は受けられるの?

受けられません、配偶者の親は直系尊属には含まれませんので、非課税の特例の適用を受けることはできません、もらえる場合は暦年贈与の活用となります。

祖父と父の両方から住宅取得等資金の贈与を受けた場合、それぞれ上限1,200万円まで最大2,400万円までもらっても適用を受けられるの?

受けられません、贈与者が複数の場合には贈与を受けた金額を合計し、そのうち1,200万円までを非課税とすることができます。つまり、受贈者1人について1,200万円が非課税の限度額となっています。

相続時精算課税制度を活用する方法

相続時精算課税制度とは:20歳以上の方が、60歳以上の父母または祖父母などの直系尊属から贈与を受けた際、2,500万円までが非課税になる制度です。

住宅資金贈与の非課税枠特例との違いとしては、こちらは贈与者に年齢制限が設けられています。ただし、相続時精算課税制度は、住宅購入を目的とした制度ではありませんので、住宅の質によって非課税限度額が左右されることはありません。

デメリットとしてはこの制度を利用すると、制度を利用した人から暦年贈与を受けられなくなります。おじいちゃんが孫にこの制度を利用すると以降は孫に暦年贈与は出来なくなり、極論するとお年玉やお小遣いもダメになります。

その他

贈与税の非課税枠を限度額まで使い、足りない場合さらに親からの融資を受けるつわものもいるようですよ。

おわりに

みなさん理想のすまいを探すのに精一杯の資金繰りをしますが、なるべく無理な住宅ローンは組みたくないものです。頼れる親のいる人は感謝しつつ上手に住宅資金贈与の特例をうまく使っていきたいものです。

高層マンションの最上階は見晴らしがいいけれど…購入前によく確認しておくべきこと →タワーマンションに住むメリット

中古マンション購入を検討している方必見!→購入前に必ず目を通しておきたいチェックリスト

最新のこれから建つマンションやモデルルームはこちら→これから販売されるマンション特集

毎日チェック!掘り出し物に出会える→新着中古マンション特集

「@nifty不動産」では、日本有数の不動産サイトに掲載されている物件情報を一括検索することができます。Webサイトだけではなくスマートフォンアプリからでも、エリアやこだわり条件などから簡単に物件検索することが可能です。

高層マンションだけでなく低層マンションも見ていくと、物件選びの選択肢が豊かに広がることになります。

アプリなら新着物件を見逃さない!ニフティ不動産アプリ

部屋を借りる!賃貸版はこちら

住宅を買う!購入版はこちら

3,500万円の住宅ローンを無理なく返済できる年収は?月々の返済額や組み方を解説

3,500万円の住宅ローンを無理なく返済できる年収は?月々の返済額や組み方を解説

子供名義で貯金する!預金口座開設に必要なものは?ゆうちょ・三井住友・イオン銀行で比較

子供名義で貯金する!預金口座開設に必要なものは?ゆうちょ・三井住友・イオン銀行で比較

2024年以降は住宅ローン控除がなくなる?控除を最大限に活用する方法も解説

2024年以降は住宅ローン控除がなくなる?控除を最大限に活用する方法も解説

【住宅ローン審査落ち体験談つき】住宅ローンの審査が通らない基準は年収・勤続年数だけじゃない?

【住宅ローン審査落ち体験談つき】住宅ローンの審査が通らない基準は年収・勤続年数だけじゃない?