住宅を購入する際に多くの人が利用する、住宅ローン。利用することで住宅といった高い買い物ができる反面、きちんと返済計画を立てなければ家計を圧迫してしまう点に注意が必要です。

そこで本記事では、世帯年収700万円の住宅ローンで無理なく返せる金額の目安について説明します。後半では住宅ローンを無理なく返せる組み方についても紹介しているため、これから自宅の購入を予定している年収700万円の方はぜひ参考にしてください。

- 世帯年収700万円で住宅ローンはいくらまで組めるか

- 世帯年収700万円の住宅ローンで無理なく返せる金額

- 世帯年収700万円で住宅ローンを無理なく返せる組み方

- 「住宅ローンシミュレーション」で試算してみよう

- まとめ

世帯年収700万円で住宅ローンはいくらまで組めるか

世帯年収が700万であれば、借り入れられる金額は高く、物件を購入しやすくなっています。しかし、借入額が高くなるほど返済しなければならない金額も増える点を留意しておきましょう。

自分の年収での借入可能額は、年収倍率を用いて算出できます。年収倍率とは、年収に対する住宅の購入額の比率を表した数値です。

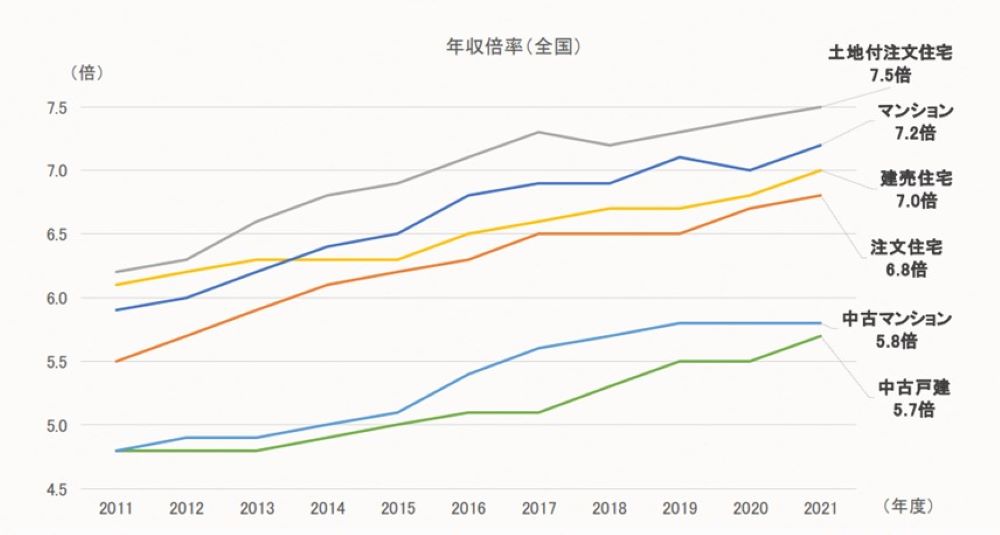

これまで借入可能額は年収の約5倍と考えられていましたが、「フラット35」の利用者を対象にした調査によると、年々借入可能額は増加しています。

出典:住宅金融支援機構「2021年度 フラット35利用者調査」

2021年における全国の年収倍率の平均は、中古物件で5.7~5.8倍、新築物件で6.8~7.5倍です。新築物件の方が中古物件より年収倍率は高く、地域によっても変動します。

2021年の年収倍率を参考にすると、年収700万円の場合における借入可能額の目安は、中古物件で3,900~4,000万円程度、新築物件で4,700~5,200万円程度です。購入したい物件の購入費が年収に年収倍率を乗じた額より高い場合は、頭金を用意して住宅ローンの借入額を減らすことで審査に通りやすくなります。

世帯年収700万円の住宅ローンで無理なく返せる金額

住宅ローンを組む際、毎月いくら返すか返済計画を立てる必要があります。月々の返済額が大きければ家計を圧迫してしまうため、無理なく返せる金額はいくらか目安を知っておきましょう。

月々の返済額を決める際に重要となるのは、返済負担率です。返済負担率は年収に占める年間の返済金額の割合であり、月々の返済額が高すぎないか判断するための指標となります。

「フラット35」では、年収400万円以上の場合の返済負担率の基準を35%以下としています。設定した返済計画の返済負担率が35%を上回る場合は、返済が滞るリスクが高いとして計画を練り直しましょう。

なお、返済金額は返済期間や金利の種類・返済方法によって変動します。金利の種類は変動金利と固定金利、長期固定金利の3つです。また、返済方法には元金均等や元利均等の2つがあります。

借入額3,500万円の場合

世帯年収700万円で3,500万円の借入をおこなう場合の返済金額を以下の表にまとめました。固定金利は1.5%、元利均等のローンを組んだ場合の例です。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 2,025,600円 | 168,800円 | 28.9% | ||||||||||||||||||||

| 25年 | 1,678,800円 | 139,900円 | 23.9% | ||||||||||||||||||||

| 30年 | 1,448,400円 | 120,700円 | 20.6% | ||||||||||||||||||||

| 35年 | 1,285,200円 | 107,100円 | 18.3% |

世帯年収700万円で借入額3,500万円の住宅ローンを組む場合、月々の返済金額は返済期間20年で168,800円です。返済負担率は28.9%で、「フラット35」の基準である35%を下回っています。

なお、同じ返済負担率でも子どもの有無や人数によって手元に残るお金は変わります。教育費や食費を考慮する場合は、返済負担率が25%以下だとより安心です。

借入額3,850万円の場合

世帯年収700万円で3,850万円の借入をおこなう場合の返済金額を以下の表にまとめました。固定金利は1.5%、元利均等のローンを組んだ場合の例です。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 2,228,400円 | 185,700円 | 31.8% | ||||||||||||||||||||

| 25年 | 1,847,700円 | 153,975円 | 26.3% | ||||||||||||||||||||

| 30年 | 1,594,452円 | 132,871円 | 22.7% | ||||||||||||||||||||

| 35年 | 1,413,600円 | 117,800円 | 20.1% |

世帯年収700万円で借入額3,850万円の住宅ローンを組む場合、月々の返済金額は返済期間20年で185,700円です。返済負担率は31.8%で、「フラット35」の基準である35%を下回っています。

借入額4,200万円の場合

世帯年収700万円で4,200万円の借入をおこなう場合の返済金額を以下の表にまとめました。固定金利は1.5%、元利均等のローンを組んだ場合の例です。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 2,431,200円 | 202,600円 | 34.7% | ||||||||||||||||||||

| 25年 | 2,014,800円 | 167,900円 | 28.7% | ||||||||||||||||||||

| 30年 | 1,738,800円 | 144,900円 | 24.8% | ||||||||||||||||||||

| 35年 | 1,542,000円 | 128,500円 | 22.0% |

世帯年収700万円で借入額4,200万円の住宅ローンを組む場合、月々の返済金額は返済期間20年で202,600円です。返済負担率は34.7%で、「フラット35」の基準である35%を下回っています。しかし上限の35%に近く、想定外の支出で家計を圧迫しやすいことから、上記表では25年以上が無理のない範囲の返済といえます。

「収入の減る定年までに完済したい」「返済期間を短めに設定したい」場合には、頭金を支払うことで借入額を減らして、返済期間を変えずに返済負担率を減らしましょう。

借入額4,550万円の場合

世帯年収700万円で4,550万円の借入をおこなう場合の返済金額を以下の表にまとめました。固定金利は1.5%、元利均等のローンを組んだ場合の例です。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 2,634,000円 | 219,500円 | 37.6% | ||||||||||||||||||||

| 25年 | 2,182,800円 | 181,900円 | 31.1% | ||||||||||||||||||||

| 30年 | 1,884,000円 | 157,000円 | 26.9% | ||||||||||||||||||||

| 35年 | 1,671,600円 | 139,300円 | 23.8% |

世帯年収700万円で借入額4,550万円の住宅ローンを組む場合、返済期間が20年では月々の返済額が219,500円、返済負担率は37.6%です。「フラット35」の基準である35%を上回っており、妥当な返済額とは言えません。

返済期間を20年より長く設定すると、返済負担率を35%以上に抑えることが可能です。上記表では、25年に設定することで返済負担率は31.1%となります。それでもなお35%に近いことから、余裕を持って返済計画を立てる場合には30年以上で計画しましょう。

借入額4,900万円の場合

世帯年収700万円で4,900万円の借入をおこなう場合の返済金額を以下の表にまとめました。固定金利は1.5%、元利均等のローンを組んだ場合の例です。

| 返済期間 | 年間の返済額 | 月々の返済額 | 返済負担率 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 20年 | 2,836,800円 | 236,400円 | 40.5% | ||||||||||||||||||||

| 25年 | 2,350,800円 | 195,900円 | 33.5% | ||||||||||||||||||||

| 30年 | 2,029,200円 | 169,100円 | 28.9% | ||||||||||||||||||||

| 35年 | 1,800,000円 | 150,000円 | 25.7% |

世帯年収700万円で借入額4,900万円の住宅ローンを組む場合、返済期間が20年では月々の返済額が236,400円、返済負担率は40.5%です。「フラット35」の基準である35%を上回っており、妥当な返済額とは言えません。また、返済期間が25年の場合も上限の35%に近いため、上記表では返済期間30年以上が無理のない範囲の返済といえます。

世帯年収700万円で住宅ローンを無理なく返せる組み方

住宅ローンの返済は何十年と長いものであるため、将来も無理なく返済できるような組み方が必要となります。本章では、世帯年収700万円で住宅ローンを無理なく返せる組み方を紹介します。

- ・頭金を用意して借入額を抑える

- ・ペアローンや収入合算を利用する

- ・収入や支出の変化を想定して組む

- ・住宅ローン控除を利用する

頭金を用意して借入額を抑える

頭金とは物件を購入した際に自己資金から支払う費用です。頭金を用意することで住宅ローンの借入金額を減らせるため、月々の返済金額や利息を減らせます。

以下の表では、住宅の購入費が3,500万円で頭金を用意した場合としていない場合を比較しました。住宅の購入費が3,500万円でも頭金を500万円用意すると、実際の借入額は3,000万円となります。

| 実際の借入額 | 年間の返済金額 | 月々の返済金額 | 返済負担率 | ||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 頭金なし | 3,500万円 | 2,025,600円 | 168,800円 | 28.9% | |||||||||||||||||||||||||

| 頭金500万円 | 3,000万円 | 1,736,400円 | 144,700円 | 24.8% |

上記の表から、頭金を500万円用意した場合の方が返済金額や返済負担率が低いことがわかるでしょう。また、月々の返済金額を減らさずに返済期間を短く設定すると、金利変動のリスクにも対応しやすくなります。

さまざまなメリットのある頭金ですが、頭金は大きければ大きいほどよいというわけではありません。頭金によって預貯金に余裕がなくなれば、引越し費用などその他の費用に充てられる資金は減少します。また、頭金の用意に時間がかかれば、希望する物件の購入タイミングを逃してしまう可能性も。

頭金を用意する場合は、新築物件の購入価格の2割まで、中古物件の購入価格の4割までを目安にしておきましょう。

ペアローンや収入合算を利用する

ペアローンとは、一つの物件に複数の債務者が住宅ローンの契約をおこなう借入方法です。一方、収入合算とは夫婦や親子で収入を合算して借り入れる方法です。ペアローンでは夫婦それぞれが債務者であるのに対し、収入合算では名義人は1人でその他の合算者は連帯債務者である点が異なります。

ペアローンや収入合算を利用すると、単独で契約する場合よりも借入可能額が高くなります。購入できる物件の選択肢が広がるため、夫婦で共働きの場合は検討してみるとよいでしょう。

ペアローンや収入合算で契約した後に夫婦のどちらかが働かなくなった場合、一人にかかる負担は大きくなります。単独で契約する場合よりも借入額を高く設定していた場合、返済は難しくなってしまうのです。

ペアローンや収入合算を利用すると借入可能額が増えるため、より高額な物件の購入が可能となります。単独で契約する場合よりも選択肢が増える点が魅力です。

住宅ローンの契約時に夫婦のどちらかが将来働かなくなる可能性があるのであれば、単独名義による借り入れが向いています。夫婦の収入で頭金を用意して、購入費から頭金を差し引いた金額を住宅ローンで借り入れるとよいでしょう。

収入や支出の変化を想定して組む

住宅ローンの返済は何十年と長年にわたるものであり、その期間中には子どもの出産や進学・車の購入などさまざまなライフイベントが想定されます。同じタイミングで多くの費用の支払いが重なれば、住宅ローンの返済が滞ってしまう可能性があります。

返済計画を立てる際は、いつどの程度のお金が必要になるのか明確にしておきましょう。資金に余裕があれば、予定よりも前倒しで返済することで、収入や支出の変化に対応しやすくなります。繰り上げ返済によって、返済期間中に発生する利息を抑えることも可能です。

住宅ローン控除を利用する

住宅ローン控除とは、年末時点の住宅ローン残高の0.7%を所得税から控除する制度です。控除額は住宅の種類や控除期間によって異なりますが、最長13年間の控除を受けることで最大で455万円もお得になります。

住宅ローン控除を利用するためには、所得額や購入目的・床面積の広さなど複数の条件を満たしている必要があります。床面積が規定の広さを超えていなかったり、購入目的が投資であったりする場合は、住宅ローン控除の対象とはなりません。

住宅ローン控除を受けるために、物件を購入する前に利用条件を満たしているか確認しておきましょう。以下で、住宅ローン控除を利用できる新築物件の条件を紹介します。

・合計所得額が2,000万円以下である

・住宅の引き渡し日または工事の完了日から6か月以内に居住する

・購入した物件に申込者が居住する

・床面積が50平方メートル以上である

・返済期間が10年以上である

「住宅ローンシミュレーション」で試算してみよう

想定した物件価格をもとに、月々の返済額は、いくらぐらいなのか試算してみましょう。

住宅ローン設定

※

※au金利優遇割適用後の変動金利(全期間引き下げプラン)

※審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

まとめ

住宅ローンで借入できる金額は年収倍率によって決まります。年収倍率は年々上昇しており、2021年時点では中古物件で5.7~5.8倍、新築物件で6.8~7.5倍です。そのため、年収700万円における借入可能額の目安は中古物件で3,900~4,000万円程度、新築物件で4,700~5,200万円程度となっています。

住宅ローンを組む際は、返済負担率を指標として適切な月々の返済額を決定しなければなりません。返済期間中にさまざまなライフイベントが起こることが予想されるため、いつどの程度の費用が必要になるのか明らかにしたうえで返済計画を立てましょう。資金に余裕がある場合は繰り上げ返済をおこなうと、返済期間を短くできて利子を低く抑えられます。

アプリなら新着物件を見逃さない!ニフティ不動産アプリ

部屋を借りる!賃貸版はこちら

住宅を買う!購入版はこちら

3,500万円の住宅ローンを無理なく返済できる年収は?月々の返済額や組み方を解説

3,500万円の住宅ローンを無理なく返済できる年収は?月々の返済額や組み方を解説

子供名義で貯金する!預金口座開設に必要なものは?ゆうちょ・三井住友・イオン銀行で比較

子供名義で貯金する!預金口座開設に必要なものは?ゆうちょ・三井住友・イオン銀行で比較

2024年以降は住宅ローン控除がなくなる?控除を最大限に活用する方法も解説

2024年以降は住宅ローン控除がなくなる?控除を最大限に活用する方法も解説

【住宅ローン審査落ち体験談つき】住宅ローンの審査が通らない基準は年収・勤続年数だけじゃない?

【住宅ローン審査落ち体験談つき】住宅ローンの審査が通らない基準は年収・勤続年数だけじゃない?